Kapitel 144: Bilanzkennzahlen analysieren und interpretierenBilanzkennzahlen zum Anlagevermögen

Vermögenswerte auf der Aktivseite der Bilanz

Auf der Aktivseite der Bilanz werden die Vermögenswerte aufgezeigt. Dazu zählen das Anlagevermögen und das Umlaufvermögen. Das Anlagevermögen fasst die langfristigen Potenziale eines Unternehmens zusammen: Marken, Patente, Grundstücke, Gebäude, Anlagen, Maschinen, Beteiligungen. Im Umlaufvermögen wird unter anderem sichtbar, wie das Unternehmen seine operativen Prozesse beherrscht, wie effizient es das Working Capital einsetzt.

Folgende Kennzahlen auf der Grundlage der Bilanzpositionen im Anlagevermögen auf der Aktivseite können Sie mit den Excel-Vorlagen im Praxisteil darstellen, visualisieren, analysieren und bewerten.

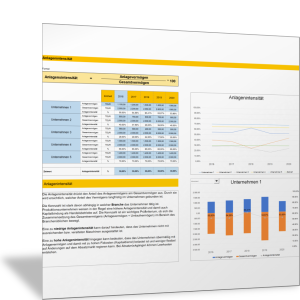

Anlagenintensität

Mit der Kennzahl Anlagenintensität wird dargestellt, welchen Anteil das Anlagevermögen am Gesamtvermögen hat. So wird deutlich, welcher Anteil des Vermögens eines Unternehmens langfristig im Unternehmen gebunden ist. Die entsprechenden Bilanzpositionen werden über einen Zeitraum von fünf Jahren zusammengestellt und können so im Zeitvergleich analysiert werden. Außerdem können die Werte mit denen anderer Unternehmen verglichen werden; denn die Branche und andere Merkmale eines Unternehmens bestimmen den Wert der Kennzahl.

Anlagenintensität

= Anlagevermögen / Gesamtvermögen

Die Istwerte können mit einem Zielwert (Sollwert) verglichen werden. Eine niedrige Anlagenintensität kann ausdrücken, dass das Unternehmen nicht ausreichend mit Maschinen, Anlagen oder immateriellen Vermögensgegenständen (zum Beispiel Schutzrechte wie Marken und Patente) ausgestattet ist oder dass diese veraltet und zu einem großen Anteil abgeschrieben sind. Ein hoher Wert kann bedeuten, dass das Unternehmen durch hohe Fixkosten belastet wird und wenig flexibel auf Veränderungen im Umfeld reagieren kann.

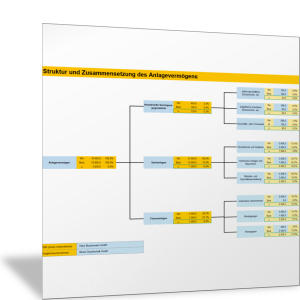

Struktur und Zusammensetzung des Anlagevermögens

Im Anlagevermögen werden unterschiedliche Vermögensgegenstände zusammengefasst. Es lassen sich drei Arten unterscheiden:

- immaterielle Vermögensgegenstände, insbesondere Schutzrechte

- Sachanlagen wie Grundstücke, Gebäude, Anlagen, Maschinen, Betriebs- und Geschäftsausstattung

- Finanzanlagen wie Geschäftsanteile an verbundenen Unternehmen, Beteiligungen, Wertpapiere

Der Anteil dieser Positionen gibt Auskunft darüber, in welchen Bereichen ein Unternehmen in den letzten Jahren investiert hat und welche Ressourcen und Kompetenzen es sich damit geschaffen oder gesichert hat.

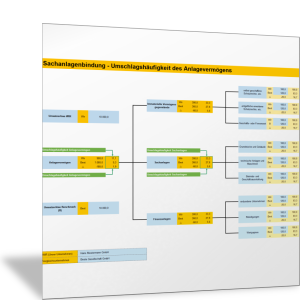

Umschlag des Anlagevermögens

Die Sachanlagenbindung ist das Verhältnis des Anlagevermögens zu den Umsatzerlösen eines Jahres. Es zeigt, wie oft das Anlagevermögen durch den Umsatz umgeschlagen wird. Die Sachanlagenbindung kann damit ein Indikator sein für die Effizienz, mit der das Anlagevermögen eingesetzt wird und für die Auslastung des Anlagevermögens. Zudem wird mit dieser Bilanzkennzahl sichtbar, inwieweit sich ein Unternehmen schwankenden Auftragslagen anpassen kann. Die Sachanlagenbindung wird mit der folgenden Formel berechnet.

Sachanlagenbindung

= Anlagevermögen (bzw. Sachanlagevermögen) / Umsatzerlöse

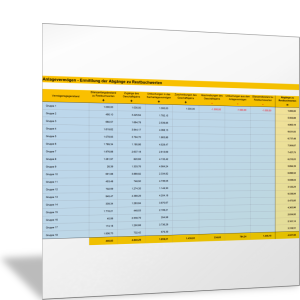

Abschreibungen und Investitionen in Sachanlagen

Sachanlagen werden in den meisten Fällen über einen längeren Zeitraum genutzt, was zu einem Verzehr oder einer Abnutzung der Sachanlagen führt. Gebäude, Maschinen, Anlagen und andere Technologie veralten, Patente verlieren dadurch an Wert, dass ihr Innovationspotenzial abnimmt oder dass Wettbewerber Alternativen entwickeln. Deshalb ist es wichtig, dass ein Unternehmen jederzeit im Blick hat:

- in welchem Maß die Sachanlagen veralten und an Wert verlieren; das drückt sich in der Abschreibungsquote und den Abgängen zu Restbuchwerten aus;

- in welchem Maß in neue Sachanlagen investiert wird; das drückt sich in der Investitionsquote aus;

- in welchem Umfang die Neuinvestitionen die bisherigen Investitionen übersteigen; das drückt sich in der Wachstumsquote aus.

So werden diese Kennzahlen berechnet:

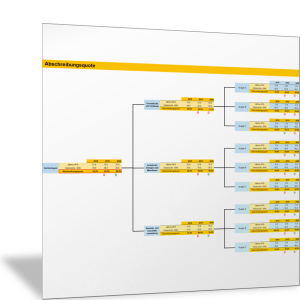

Abschreibungsquote

= Abschreibungen / historische Anschaffungs- und Herstellkosten

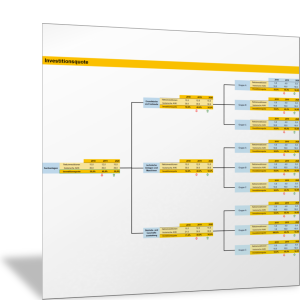

Investitionsquote

= Nettoinvestitionen / historische Anschaffungs- und Herstellkosten

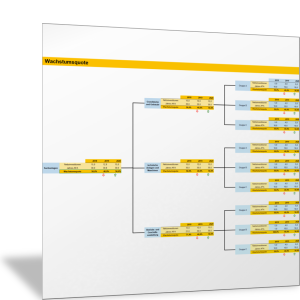

Wachstumsquote

= Nettoinvestitionen / Abschreibungen

Alter des Anlagevermögens

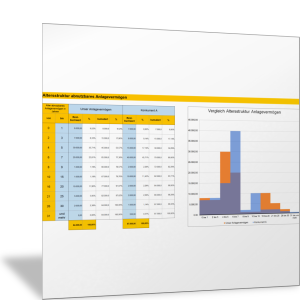

Analysieren und bewerten Sie die Altersstruktur Ihres Anlagevermögens – insbesondere von Maschinen und Anlagen. Sie kategorisieren Ihr Anlagevermögen nach Alter in Jahren in unterschiedlichen Klassen (Jahresblöcke) und ermitteln für jeden Zeitraum, wie hoch der Restbuchwert des Anlagevermögens ist. Die Werte können Sie mit denen eines anderen Unternehmens (Ihr Wettbewerber) vergleichen.

Sie erkennen, wer neuere Maschinen und Anlagen einsetzt und damit technologisch besser gerüstet ist. Sie erkennen außerdem, in welchen Jahren weniger oder mehr in Anlagevermögen investiert wurde oder wann Ersatzbeschaffungen anstehen und damit Kapital für Investitionen benötigt wird.

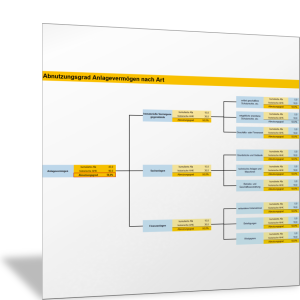

Abnutzungsgrad des Anlagevermögens

Für die Bewertung der technologischen Kompetenz des Unternehmens und der technologischen Modernität und damit der Wettbewerbsfähigkeit stellen Sie ein Kennzahlensystem zusammen, das Aufschluss über den Abnutzungsgrad Ihres Anlagevermögens gibt. Dazu werden zunächst die einzelnen Werte der Bilanzpositionen für Sachanlagen zusammengeführt; dort ermitteln Sie den Abnutzungsgrad für Ihre Sachanlagen.

Anlagenabnutzungsgrad

= kumulierte Abschreibungen / historische Anschaffungskosten des Anlagevermögens

Zudem können Sie immaterielle Vermögensgegenstände betrachten. Dazu gehören unter anderem Schutzrechte, Marken und Patente. Auch sie können Ausdruck für die technologische Kompetenz und die Innovationsführerschaft sein. Im dritten Block der Finanzanlagen können Beteiligungen an anderen Unternehmen wie Start-ups oder Technologieunternehmen aufgeführt werden.

Damit wird sichtbar, wie hoch die einzelnen Bilanzpositionen sind und welchen Anteil sie haben – sowie der bereits abgeschriebene Anteil (kumulierte Absetzung für Abnutzung, AfA). Je höher dieser Anteil ist, desto höher ist der Abnutzungsgrad und damit das Alter ihrer Vermögensgegenstände. Damit sind gegebenenfalls bald Ersatz- oder Rationalisierungsinvestitionen notwendig.

Anlagenintensität

Überprüfen Sie die durch hohe Investitionen in Sachanlagen beeinflussten Fixkosten. Wie gut sind die Anlagen ausgelastet? Was können, was müssen Sie kurz-, mittel- und langfristig verbessern?

Zusammensetzung Anlagevermögen

Mit der folgenden Excel-Tabelle lassen sich die einzelnen Bilanzpositionen des Anlagevermögens und ihre Werte mit denen eines ausgewählten anderen Unternehmens (zum Beispiel Wettbewerber) vergleichen und damit Unterschiede erkennen. Der Vergleich erfolgt anhand der absoluten Werte und anhand der relativen Anteile der Bilanzposition am gesamten Anlagevermögen.

Vergleichen Sie die Struktur und Zusammensetzung Ihres Anlagevermögens mit denen Ihres Wettbewerbers anhand der einzelnen Bilanzpositionen.

- Was fällt auf?

- Wo sehen Sie Schwächen oder Gefahren?

- Welche Stärken Ihres Unternehmens oder Chancen werden deutlich?

Abschreibungen beim Anlagevermögen

Mit der folgenden Excel-Tabelle werden für einzelne Gruppen von Vermögensgegenständen die Abgänge aus dem Anlagevermögen zu Restbuchwerten ermittelt.

Mit den folgenden Excel-Tabellen lassen sich die Kennzahlen zur Abschreibungs-, Investitions- und Wachstumsquote ermitteln und über drei Jahre hinweg vergleichen.

Wie beurteilen Sie die Investitionstätigkeit Ihres Unternehmens? Werden bestehende Anlagen, Maschinen und Werkzeuge durch moderne ersetzt? Inwiefern kommt es zu einem Substanzverlust? Inwiefern wird Wachstum erzeugt?

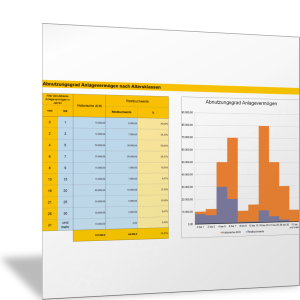

Altersstruktur von Maschinen und Anlagen

Mit der folgenden Excel-Vorlage analysieren und bewerten Sie die Altersstruktur Ihres Anlagevermögens – insbesondere von Maschinen und Anlagen.

Mit den beiden folgenden Excel-Vorlagen stellen Sie ein Kennzahlensystem zusammen, das Aufschluss über den Abnutzungsgrad Ihres Anlagevermögens gibt. In der ersten Tabelle wird der Abnutzungsgrad berechnet aus dem Verhältnis der kumulierten Abschreibung (AfA) zu den (historischen) Anschaffungs- und Herstellkosten (AHK) und für die einzelnen Positionen des Anlagevermögens (Art des Anlagevermögens) aggregiert.

In der zweiten Tabelle wird der Abnutzungsgrad ebenfalls berechnet aus dem Verhältnis der kumulierten Abschreibung (AfA) zu den (historischen) Anschaffungs- und Herstellkosten (AHK); hier wird das Verhältnis für einzelne Altersklassen getrennt dargestellt, sodass sichtbar wird, in welchen Jahren eine besonders hohe Abnutzung erfolgte.

Überprüfen Sie die Altersstruktur Ihres Anlagevermögens:

- In welcher Form wurde in Anlagevermögen investiert?

- In welchen Jahren gab es besonders hohe Investitionen oder Abschreibungen und Abnutzungen?

- Wann stehen Ersatz- oder Rationalisierungsinvestitionen an?

Im folgenden Abschnitt des Handbuch-Kapitels analysieren Sie spezielle Kennzahlen zum Umlaufvermögen.