Bilanzkennzahlen analysieren und interpretierenBilanzkennzahlen zum Unternehmenserfolg

Gewinn und Rentabilität als zentrale Kennzahlen für den Unternehmenserfolg

Wie erfolgreich ein Unternehmen am Ende des Jahres ist, zeigt sich daran, ob es in der Bilanz einen Gewinn oder einen Verlust ausweist. Genaugenommen handelt es sich bei dieser Kennzahl um das Unternehmensergebnis, das positiv (Gewinn) oder negativ (Verlust) sein kann. Wer einen Gewinn in seiner Bilanz ausweist, wird als erfolgreich bezeichnet. Ein Verlust deutet auf Probleme des Unternehmens hin.

Aus betriebswirtschaftlicher Sicht ist das richtig, aber aus unternehmerischer Sicht nicht unbedingt. Ein Unternehmen kann in seiner Bilanz einen Verlust ausweisen, weil es beispielsweise sehr viel Geld in neue Produkte investiert oder für den Eintritt in neue Märkte aufgewendet hat. Das sind langfristige, unternehmerische Entscheidungen, die den Erfolg in der Zukunft sichern sollen. Ob dieser dann eintritt, sollte sich an den Gewinnen in der Zukunft zeigen.

Um die Bilanz richtig zu analysieren, braucht es deshalb immer mehrere Indikatoren und Kennzahlen. Nur dann lässt sich der Erfolg eines Unternehmens angemessen bewerten. Der Gewinn (oder Verlust) ist dennoch eine Schlüsselkennzahl bei der Bilanzanalyse. Allerdings sollte diese Kennzahl über mehrere Jahre betrachtet werden. Und sie sollte in Bezug gesetzt werden zu anderen Kennzahlen wie zum Beispiel das eingesetzte Kapital. Damit kommen die Rentabilitätskennzahlen in das Blickfeld der Bilanzanalyse.

Unternehmensergebnis und Gewinn

Je nachdem, in welcher Begriffswelt Sie sich bewegen, wird der Erfolg eines Unternehmens anders bezeichnet. Unternehmensergebnis ist ein übergeordneter Begriff mit mehreren Varianten. Im Handelsgesetzbuch (HGB) heißt er „Ergebnis der gewöhnlichen Geschäftstätigkeit“ (Operating Income), in der Kostenrechnung heißt er: „Betriebsergebnis“.

Ein positives Unternehmensergebnis wird im Allgemeinen als „Gewinn“ bezeichnet, das HGB nennt es „Jahresüberschuss“. Falls das Unternehmensergebnis negativ ist, ist es ein „Verlust“, das HGB bezeichnet diesen als „Jahresfehlbetrag“.

Die Excel-Vorlagen im Praxisteil dieses Abschnitts helfen zum einen bei der Berechnung des Unternehmensergebnisses, als Gewinn, Verlust, Jahresüberschuss oder Jahresfehlbetrag, und zum anderen bei dessen Analyse. Wodurch ist er begründet? Wo werden Gewinne und Verluste erzielt? Im Einzelnen zeigt sich dies in den folgenden Bilanzkennzahlen und der genaueren Analyse des Unternehmensergebnisses.

Betriebsergebnis und Earnings Before Interest and Taxes (EBIT)

Mit dem Betriebsergebnis oder EBIT (Earnings Before Interest and Taxes) wird sichtbar, wie erfolgreich ein Unternehmen geführt wird – unabhängig von der steuerlichen Belastung oder von der Art der Fremdfinanzierung. Es drückt also den Erfolg des operativen Geschäfts und der Geschäftsleitung aus. Das Betriebsergebnis zeigt den Erfolg der Geschäftstätigkeit, die den eigentlichen Zweck des Unternehmens ausmacht.

Finanzergebnis

Zum Betriebsergebnis kann das Finanzergebnis kommen. Hier geht es vor allem um die Erträge aus Beteiligungen und anderen Finanzgeschäften (Aktien, Zinserträge) abzüglich dadurch verursachter Aufwendungen. Gemeinsam mit dem Betriebsergebnis ergibt das Finanzergebnis das Ergebnis der gewöhnlichen Geschäftstätigkeit.

Außerordentliches Ergebnis

Im Jahresüberschuss, wie er in der Bilanz ausgewiesen ist, können außerordentliche Ereignisse eingegangen sein. Zudem kann ein Unternehmen Rückstellungen bilden, Vermögen vorsichtig bewerten, Entwicklungskosten aktivieren und andere Reserven anlegen. Sie schmälern den Jahresüberschuss und Unternehmensgewinn. Um die Leistungsfähigkeit des Unternehmens über mehrere Jahre hinweg beurteilen zu können, muss der Jahresüberschuss bereinigt und das außerordentliche Ergebnis ins Kalkül gezogen werden.

Aufspaltung und Zusammensetzung des Jahresüberschusses

Um zu erkennen, welche Unternehmensaktivitäten zum Erfolg und zum Jahresüberschuss beigetragen haben, wird dieser aufgespalten. Es werden unterschieden:

- Betriebsergebnis

- Finanzergebnis

- Steuern

- ungewöhnliche Ergebnisse

- außerordentliche Ergebnisse

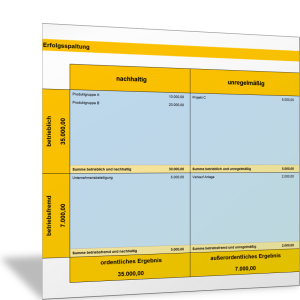

Sie analysieren die Leistungen und den Erfolg Ihres Unternehmens ebenfalls danach, inwiefern sie aus dem eigentlichen Betriebszweck resultieren oder betriebsfremd sind – die sogenannte Erfolgsspaltung. Dazu unterteilen Sie die Erträge und den Jahresüberschuss nach Kriterien wie:

- dauerhaft und regelmäßig

- einmalig oder nachhaltig

- betrieblich oder betriebsfremd

- realisiert und (noch) nicht realisiert

Rentabilitätskennzahlen

Wie erfolgreich ein Unternehmen ist, lässt sich mit der Rentabilität oder Wirtschaftlichkeit darstellen. Der Gewinn oder Jahresüberschuss eines Unternehmens ist eine, wenn nicht die zentrale Erfolgskennzahl für ein Unternehmen. Da bei der Gewinnberechnung unterschiedliche Faktoren eine Rolle spielen, wurden Varianten dieser Kennzahl entwickelt und festgelegt. Das sind zum Beispiel:

- Earnings before Interest and Taxes: EBIT

- Earnings before Interest, Taxes, Depreciation and Amortization: EBITDA

- Net Operating Profit after Taxes: NOPAT

- Economic Value Added: EVA

Alle diese Kennzahlen sollen den Erfolg eines Unternehmens aufzeigen. Sie lassen sich direkt oder indirekt aus der Bilanz und der Gewinn-und-Verlust-Rechnung ermitteln. Allerdings sind sie alle absolute Zahlen, die für eine richtige Interpretation einen Bezug benötigen. Der wird durch Rentabilitätskennzahlen hergestellt, die den Gewinn in Bezug zum eingesetzten Kapital betrachten. Vereinfacht ausgedrückt gilt folgende Beziehung und Formel für die Rentabilität:

Rentabilität

= Gewinn / eingesetztes Kapital

So wie es mehrere Kennzahlen und Berechnungsverfahren für den Gewinn gibt, so gibt es mehrere Kennzahlen und Definitionen für das Kapital. Dem entsprechend gibt es auch unterschiedliche Rentabilitätskennzahlen und Kennzahlensysteme zur Rentabilität. Hier einige wichtige Festlegungen und Formeln für die Berechnung der Rentabilität im Überblick:

Eigenkapitalrentabilität (Return on Equity, ROE)

= Unternehmensergebnis nach Zinsen / Eigenkapital

Gesamtkapitalrentabilität (Return on Capital, ROC; Return on Assets, ROA)

= Unternehmensergebnis vor Zinsen / Gesamtkapital

Return on Capital Employed (ROCE)

= Unternehmensergebnis vor Zinsen, nach Steuern / Investiertes Kapital

Return on Net Assets (RONA)

= Unternehmensergebnis vor Zinsen, nach Steuern / Netto-Vermögen

Cash Recovery Rate (CRR)

= Cashflow / durchschnittliches Gesamt-Vermögen

Return on Investment (ROI))

= Unternehmensergebnis nach Zinsen, nach Steuern / Gesamtkapital

Eigenkapitalrentabilität

Mit der Eigenkapitalrentabilität wird sichtbar, wie erfolgreich das Eigenkapital genutzt wird und welcher Gewinn damit erwirtschaftet wird. Dabei wird die Höhe des Gewinns relativiert und auf die Höhe des Eigenkapitals bezogen. Die Eigenkapitalrentabilität drückt damit die Verzinsung des Eigenkapitals aus.

Die Eigenkapitalrentabilität ist wie die Gesamtkapitalrentabilität und der Cashflow eine der Kennzahlen, die die Ertragskraft des Unternehmens sichtbar macht. Aus Sicht des Eigentümers oder Anteilseigners an einem Unternehmen sollte die Eigenkapitalrentabilität höher ausfallen als die Rendite anderer langfristiger Kapitalanlagen, da der Eigentümer ein unternehmerisches Risiko übernimmt. Mit der hohen Eigenkapitalrendite erhält er eine Risikoprämie.

Allerdings ist die Kennzahl stark von der Branche abhängig. Deshalb sollte sie nur mit gleichartigen Unternehmen verglichen werden oder im Zeitverlauf betrachtet werden. Wenn die Eigenkapitalrendite steigt, zeigt dies, dass das Unternehmen in seinem Markt erfolgreich agiert. Eine niedrige Rentabilität kann auf überbewertetes Anlagevermögen oder auf unrentabel gebundenes Kapital hinweisen.

Kennzahlensysteme zur Berechnung der Wirtschaftlichkeit

Wie bei der Rentabilität werden auch bei der Berechnung der Wirtschaftlichkeit eines Unternehmens Leistungen mit den dafür notwendigen Ressourcen ins Verhältnis gesetzt. Allerdings wird kein direkter Bezug zum Kapital hergestellt, sondern zu anderen technischen oder betriebswirtschaftlichen Kennzahlen. Allgemein gilt: Die Wirtschaftlichkeit eines Unternehmens ergibt sich aus dem Verhältnis von Erlös abzüglich dafür notwendigem Aufwand (Jahresüberschuss, Gesamtergebnis) im Verhältnis zur erbrachten Leistung (Produktionsmenge) oder zu den dafür eingesetzten Ressourcen (Personal, Material).

Je nach Erkenntnisinteresse und Betrachtungsweise wird die Wirtschaftlichkeit eines Unternehmens mit ganz unterschiedlichen Kennzahlen berechnet. In den Handbuch-Kapiteln zu Kennzahlen und zu Key Performance Indicators finden Sie dazu ausführliche Erläuterungen und viele Beispiele.

Aufwandsstrukturanalyse

Der Unternehmenserfolg ergibt sich aus dem Ertrag, den ein Unternehmen erwirtschaftet, und dem Aufwand, den es dafür betreibt. Der Aufwand entsteht im Allgemeinen durch den Einsatz von Betriebsmitteln wie Maschinen oder Anlagen, von Material (Einkaufsteilen) und von Arbeitskraft (Personal). Je nach Branche und Technologieeinsatz unterscheiden sich die Anteile dieser drei Einsatzfaktoren (Ressourcen).

Der Vergleich der Kennzahlen zwischen Unternehmen macht sichtbar, wie hoch die jeweilige Produktivität des Einsatzfaktors ist. Ermitteln Sie, wie hoch der Anteil dieser Einsatzfaktoren an der Gesamtleistung Ihres Unternehmens ist. Dabei gilt:

- Die Kapitalintensität wird über die Abschreibungen (pro Jahr) ermittelt,

- die Materialintensität über den Einkaufswert und

- die Personalintensität über die Kosten für Personal (inklusive Nebenkosten).

Um die so errechneten Kennzahlen bewerten zu können, vergleichen Sie diese zwischen mehreren Unternehmen und über mehrere Jahre hinweg.

Eine weitere Erfolgsgröße für ein Unternehmen ist die Wertschöpfung. Sie drückt aus, welchen Wert das Unternehmen mit seinen Beschäftigten erarbeitet. Aus einem „Input“, zum Beispiel Materialien und Maschinen, wird ein „Output“ in Form von Produkten und Dienstleistungen erarbeitet. Wenn der Output den Input wertmäßig übersteigt, spricht man von Wertschöpfung. Sie können die Wertschöpfung aus der Entstehung berechnen; dazu ermitteln Sie:

- Umsatzerlöse, die die betriebliche Wertschöpfung abbilden

- Erträge aus Beteiligungen, Finanzanlagen und Zinsen als betriebsfremde Wertschöpfung

- außerordentliche Erträge und Wertschöpfung bedingt durch einmalige Ereignisse

Eine andere Betrachtungsweise berechnet die Wertschöpfung nach ihrer Verwendung. Hier werden unterschieden:

- Personalaufwand als Arbeitserträge

- Steuern als Gemeinerträge

- Zinsen als Fremdkapitalerträge

- Jahresüberschuss als Eigenkapitalerträge

Erfolgskennzahlen für den Kapitalmarkt

Unternehmen, die an einer Börse gehandelt werden und für die regelmäßig ein Unternehmenswert ermittelt werden kann, lassen sich durch weitere Erfolgskennzahlen beschreiben. Meistens handelt es sich dabei um Aktiengesellschaften, deren Wert und Erfolg im aktuellen Aktienkurs sichtbar wird. Mögliche Kennzahlen, die den Erfolg am Kapitalmarkt abbilden, sind:

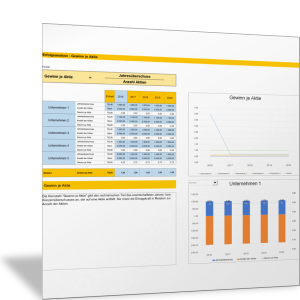

Gewinn je Aktie

Diese Kennzahl gibt den rechnerischen Teil des erwirtschafteten Jahres- oder Konzernüberschusses an, der auf eine Aktie entfällt und misst die Ertragskraft in Relation zur Anzahl der Aktien.

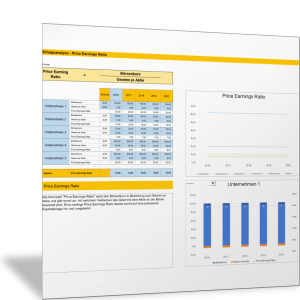

Price Earnings Ratio

Diese Kennzahl setzt den Börsenkurs in Beziehung zum Gewinn je Aktie und gibt somit an, mit welchem Vielfachen des Gewinns eine Aktie an der Börse bewertet wird; eine niedrige Price Earnings Ratio deutet auf eine preiswerte Kapitalanlage hin und umgekehrt.

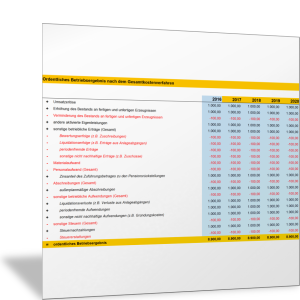

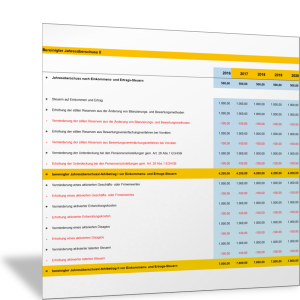

Betriebsergebnis und EBIT

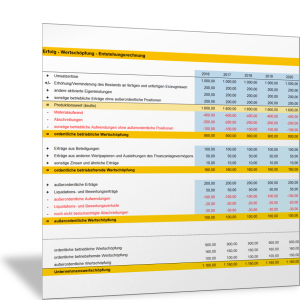

Das Betriebsergebnis kann auf unterschiedliche Weise ermittelt werden. Mit der folgenden Excel-Vorlage sind die Umsatzerlöse Ausgangspunkt der Berechnung. Davon werden alle betriebsnotwendigen Aufwendungen abgezogen und unterschiedliche Sondereffekte berücksichtigt. So ergibt sich das ordentliche Betriebsergebnis nach dem Gesamtkostenverfahren.

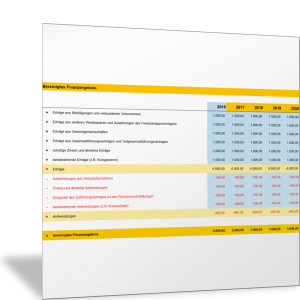

In der folgenden Excel-Vorlage wird das Finanzergebnis berechnet. Hier geht es vor allem um die Erträge aus Beteiligungen und anderen Finanzgeschäften (Aktien, Zinserträge) abzüglich dadurch verursachter Aufwendungen.

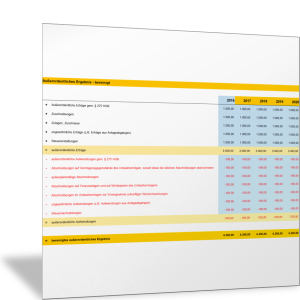

Außerordentliches Ergebnis

Um die Leistungsfähigkeit des Unternehmens über mehrere Jahre hinweg beurteilen zu können, muss der Jahresüberschuss bereinigt werden. Das erfolgt mit den folgenden Excel-Vorlagen, in denen diese Effekte aufgeführt werden und sich dadurch herausrechnen lassen.

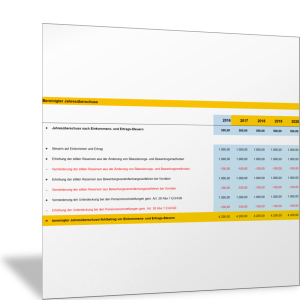

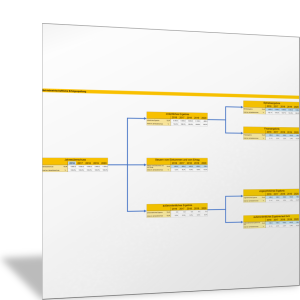

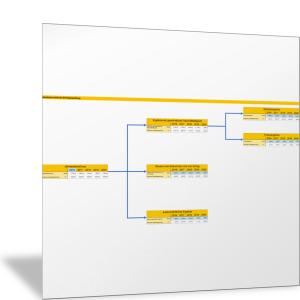

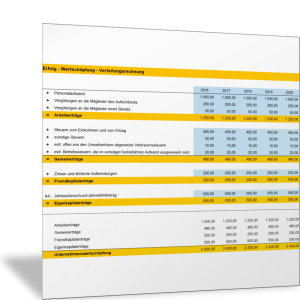

Zusammensetzung des gesamten Jahresüberschusses

Um zu erkennen, welche Unternehmensaktivitäten zum Erfolg und zum Jahresüberschuss beigetragen haben, wird dieser mit den folgenden beiden Excel-Vorlagen aufgespalten und in einer Übersicht (Diagramm) dargestellt.

Mit den folgenden Excel-Vorlagen analysieren Sie die Leistungen und den Erfolg Ihres Unternehmens ebenfalls danach, inwiefern sie aus dem eigentlichen Betriebszweck resultieren oder betriebsfremd sind – die sogenannte Erfolgsspaltung. Zudem unterteilen Sie die Erträge nach ihrer Dauerhaftigkeit und Regelmäßigkeit. Sie unterscheiden einmalige Erträge von nachhaltigen Erträgen oder Erträgen, die so in Zukunft nicht mehr anfallen.

Halten Sie dann auf der Grundlage dieser Kennzahlen fest:

- Wie beurteilen Sie die Gewinnsituation Ihres Unternehmens?

- Welche Faktoren haben Einfluss auf die Zusammensetzung des Jahresüberschusses?

- Wie nachhaltig wirken diese?

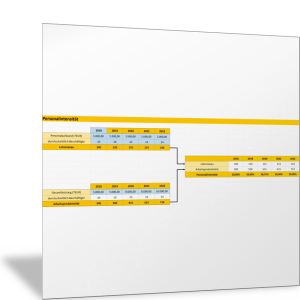

Eigenkapitalrentabilität

Der Erfolg des Unternehmens wird oft in Bezug zum eingesetzten Kapital und damit in der Rentabilität ausgedrückt. Mit den folgenden Excel-Vorlagen beziehen Sie den Gewinn auf das eingesetzte Eigenkapital Ihres Unternehmens. Das Baumdiagramm in der Vorlage macht sichtbar, wie die einzelnen Kenngrößen und Kennzahlen aus der Bilanz zusammenspielen.

Wirtschaftlichkeit

In der folgenden Excel-Vorlage wird eine Kennzahl für die Wirtschaftlichkeit berechnet und übersichtlich dargestellt. Sie ergibt sich in diesem Fall aus dem Umsatz (Erlöse) und den Kosten (Aufwand) in Bezug auf die produzierte Menge (Output). Für die Bewertung ermitteln Sie die Wirtschaftlichkeit für mehrere Jahre.

Aufwandsstrukturanalyse

Mit den folgenden Excel-Vorlagen können Sie ermitteln und zusammenstellen, wie hoch der Anteil der Einsatzfaktoren Kapital, Material und Personal an der Gesamtleistung Ihres Unternehmens ist. Bestimmen Sie die jeweilige Produktivität und Wirtschaftlichkeit in Ihrem Unternehmen mit den Kennzahlen zur:

- Kapitalintensität über die Abschreibungen (pro Jahr)

- Materialintensität über den Einkaufswert

- Personalintensität über die Kosten für Personal (inklusive Nebenkosten)

Sie können die Kennzahlen zwischen mehreren Unternehmen und über mehrere Jahre hinweg vergleichen und in Diagrammen darstellen.

Mit der folgenden Excel-Vorlage ermitteln Sie die Personalintensität über das Lohnniveau und die Arbeitsproduktivität. Das Lohnniveau ergibt sich aus dem Personalaufwand und der Anzahl der Mitarbeiter; die Arbeitsproduktivität aus der Gesamtleistung und der Anzahl der Mitarbeiter.

Wertschöpfung

Die folgende Excel-Vorlage berechnet die Wertschöpfung aus der Entstehung. Grundlagen sind also Umsatzerlöse, die die betriebliche Wertschöpfung abbilden, Erträge aus Beteiligungen, Finanzanlagen und Zinsen als betriebsfremde Wertschöpfung sowie außerordentliche Erträge und Wertschöpfung bedingt durch einmalige Ereignisse oder Effekte.

Eine andere Betrachtungsweise ermöglicht die folgende Excel-Vorlage; sie ermittelt die Wertschöpfung auf der Grundlage ihrer Verwendung. Hier wird unterschieden:

- Personalaufwand als Arbeitserträge

- Steuern als Gemeinerträge

- Zinsen als Fremdkapitalerträge

- Jahresüberschuss als Eigenkapitalerträge

Erfolg am Kapitalmarkt

Mit den folgenden beiden Excel-Vorlagen können Sie für fünf Unternehmen den Erfolg in Bezug auf den Unternehmenswert oder die Anzahl der Aktien und den Aktienkurs darstellen.

Im folgenden Abschnitt geht es um kurzfristige Aspekte und finanzielle Flexibilität des Unternehmens, indem die Bilanzkennzahlen zur Liquidität und Zahlungsfähigkeit analysiert werden.