MinijobBeschäftigung von Minijobbern – Was Sie beachten müssen

Was ist ein Minijob oder eine geringfügige Beschäftigung?

Eine geringfügige Beschäftigung liegt vor, wenn das Entgelt (Gehalt oder Lohn) die Geringfügigkeitsgrenze von 538 EUR pro Monat (Stand: 2024) nicht übersteigt; eine solche Beschäftigung wird auch als Minijob bezeichnet.

Um eine geringfügige Beschäftigung handelt es sich außerdem, wenn die Beschäftigung kurzfristig, also zeitlich begrenzt ist.

Eine geringfügige Beschäftigung kann der einzige Job des jeweiligen Arbeitnehmers sein, sie kann aber auch als Nebenjob neben einer Hauptbeschäftigung ausgeübt werden.

Das Besondere ist: Wer auf Minijob-Basis arbeitet, ist für diese Beschäftigung in der Kranken-, Pflege- und Arbeitslosenversicherung beitragsfrei. Minijobber müssen also für diese Zweige der Sozialversicherung keine eigenen Beiträge und keinen Arbeitnehmeranteil zahlen.

Wie viele Stunden dürfen Minijobber arbeiten?

Maßgeblich ist das monatliche Gehalt des Arbeitnehmers. Das darf 538 EUR pro Monat (Stand 2024) nicht übersteigen. Wie viele Stunden ein Minijobber pro Monat arbeiten darf, hängt dann vom Stundenlohn ab.

Ausgehend vom gesetzlichen Mindestlohn in Höhe von 12,41 EUR (Stand 2024), muss die Arbeitszeit auf 43,3 Stunden pro Monat reduziert werden.

Bekommt der Minijobber einen höheren Stundenlohn, ist die monatliche Stundenzahl entsprechend nach unten zu korrigieren, damit die 538-Euro-Grenze eingehalten wird. Wer 20 EUR pro Stunde verdient, darf im Monat also nicht mehr als 26,9 Stunden arbeiten.

Was passiert, wenn die Verdienstgrenze überschritten wird?

Wenn die Entgeltgrenze von 538 EUR in einzelnen Monaten überschritten wird, bedeutet das nicht zwangsläufig, dass der Status als Minijobber verloren geht. Entscheidend ist, dass der durchschnittliche Verdienst die monatliche Grenze von 538 EUR nicht übersteigt.

Letztlich kommt es auf das Jahresentgelt eines Minijobbers an. Es darf höchstens 6456 EUR (12 mal 538 EUR) betragen.

Das bedeutet: Es ist erlaubt, dass ein Minijobber in einzelnen Monaten oberhalb der Minijob-Grenze verdient, sofern es sich über das Jahr gesehen wieder ausgleicht.

Ein Minijob liegt auch dann noch vor, wenn die Verdienstgrenze von 538 EUR in maximal zwei Monaten innerhalb eines Jahres „unvorhersehbar“ überschritten wird. In diesem Fall muss in anderen Monaten nicht unbedingt ein Ausgleich erfolgen.

Bei einem „unvorhersehbaren Überschreiten“ der 538-Euro-Grenze darf der Verdienst im Monat der Überschreitung maximal das Doppelte, also 1.076 EUR, betragen.

Ein „unvorhersehbares“ Überschreiten der Minijob-Grenze liegt zum Beispiel vor, wenn der Minijobber aufgrund eines plötzlichen krankheitsbedingten Ausfalls eines Kollegen oder einer Kollegin mehr als üblich arbeiten muss.

Nicht als „unvorhersehbar“ gilt dagegen ein Einsatz als Urlaubsvertretung. Das Gleiche gilt für saisonal bedingte Mehrarbeit.

Liegt der Verdienst dagegen regelmäßig und vorhersehbar über der 538-Euro-Grenze, handelt es sich nicht mehr um einen Minijob, sondern um eine sozialversicherungspflichtige Beschäftigung.

Welche Steuern und Sozialabgaben fallen für Arbeitgeber an?

Für Minijobber übernehmen die Arbeitgeber sämtliche Zahlungen für Steuern und Sozialabgaben. Zusätzlich zum Minijob-Gehalt müssen Arbeitgeber also weitere Kosten dieser Beschäftigungsform berücksichtigen und kalkulieren.

Aktuell (2024) müssen Arbeitgeber zusätzlich zum vereinbarten Gehalt folgende Abgaben bezahlen:

- 13 Prozent des Entgelts als Pauschalbeitrag zur Krankenversicherung

- 15 Prozent des Entgelts als Pauschalbeitrag zur Rentenversicherung

- 2 Prozent des Entgelts als pauschale Lohnsteuer

- Umlage U1 zur Erstattung von Kosten für die Lohnfortzahlung im Krankheitsfall: 1,1 Prozent des Entgelts

- Umlage U2 zur Erstattung der Aufwendungen nach dem Mutterschutzgesetz: 0,24 Prozent des Entgelts

- Insolvenzgeldumlage (U3): 0,06 Prozent des Entgelts

- Beitrag zur gesetzlichen Unfallversicherung: Die Höhe ist von der Gefahrenklasse des Betriebs und vom Unfallversicherungsträger abhängig.

Abgaben für die Pflege- und Arbeitslosenversicherung fallen nicht an.

Beispielrechnung für Sozialabgaben und Steuerzahlungen für Minijobber

Bezahlt der Arbeitgeber seinem Minijobber pro Monat 538 EUR (Entgelt), muss er zusätzlich folgende Abgaben und Steuerzahlungen leisten:

- Krankenversicherung: 69,94 EUR

- Rentenversicherung: 80,70 EUR

- Umlage U1: 5,92 EUR

- Umlage U2: 1,29 EUR

- Insolvenzgeldumlage (U3): 0,32 EUR

- Lohnsteuer: 10,76 EUR

In der Summe sind das: 168,93 EUR

Sind Minijobber rentenversicherungspflichtig?

Minijobber sind beitragsfrei in der Kranken-, Pflege- und Arbeitslosenversicherung, aber grundsätzlich rentenversicherungspflichtig. Allerdings besteht für Minijobber die Möglichkeit, sich von der Rentenversicherungspflicht befreien zu lassen. Dazu ist ein entsprechender Antrag notwendig.

Nimmt ein Minijobber diese Befreiungsmöglichkeit in Anspruch, fällt sein Arbeitnehmeranteil zur Rentenversicherung weg. Der Arbeitgeber muss den Pauschalbeitrag zur Rentenversicherung von 15 Prozent aber dennoch in voller Höhe bezahlen.

Wenn der Minijobber von der Befreiungsmöglichkeit in der gesetzlichen Rentenversicherung keinen Gebrauch macht, muss er die Differenz zwischen dem Arbeitgeber-Pauschalbeitrag (15 Prozent) und dem allgemeinen Beitragssatz in der gesetzlichen Rentenversicherung selbst tragen. Aktuell (2024) sind das 3,6 Prozent des Entgelts.

Minijobs und Einmalzahlungen

In vielen Betrieben werden – zusätzlich zum regulären Gehalt – jährliche Einmalzahlungen, wie zum Beispiel Urlaubs- oder Weihnachtsgeld, an die Mitarbeitenden gezahlt. Wenn es eine entsprechende tarifvertragliche Regelung gibt, ist der Arbeitgeber zur Zahlung verpflichtet. Er kann die Einmalzahlung aber auch freiwillig gewähren.

Wichtig: Auch bei Minijobbern ist der Gleichbehandlungsgrundsatz zu beachten. Sie dürfen im Vergleich zu Vollzeitbeschäftigten nicht schlechter behandelt werden.

Demnach gilt: Wenn Sie den Vollzeitmitarbeitern eine Einmalzahlung zukommen lassen, müssen auch die bei Ihnen beschäftigten Teilzeitkräfte und Minijobber eine solche Zahlung erhalten.

Bei Minijobbern müssen Arbeitgeber darauf achten, dass durch die Einmalzahlung die durchschnittliche monatliche Verdienstgrenze von 538 EUR und die jährliche Verdienstgrenze von 6.456 EUR nicht überschritten werden.

Bei wiederkehrenden und bekannten jährlichen Einmalzahlungen

Einmalzahlungen zählen hinsichtlich der Verdienstgrenze mit, wenn es sich um jährlich wiederkehrende Zahlungen handelt, wie zum Beispiel Urlaubs- oder Weihnachtsgeld. Prüfen Sie als Arbeitgeber deshalb von vornherein, ob durch die absehbare Einmalzahlung die Verdienstgrenze (6.240 EUR) überschritten wird.

Ist das der Fall, müssen Sie als Arbeitgeber die Minijob-Beschäftigung in eine Teilzeitbeschäftigung umwandeln. Dieser Wechsel ist erforderlich, sobald Sie absehen können, dass die Jahresverdienstgrenze überschritten wird. Für die zurückliegenden Beschäftigungsmonate als Minijobber muss diese Änderung nicht nachvollzogen werden.

Bei einmaligen Sonderzahlungen

Dagegen wird beispielsweise eine Jubiläumszuwendung, die ein Minijobber aufgrund einer bestimmten Betriebszugehörigkeit einmalig bekommt, bezüglich der Minijob-Verdienstgrenze nicht berücksichtigt. Hierbei handelt es sich um keine regelmäßig wiederkehrende Zahlung.

Gleiches gilt für einen Jahresbonus oder eine Prämie, wenn diese „ausnahmsweise“ bezahlt wird. Werden Bonus oder Prämie „regelmäßig“ gewährt, fallen sie unter die Jahresverdienstgrenze.

So berechnen Sie den Urlaub für Minijobber

Auch Minijobber haben ein Recht auf bezahlten Urlaub. Wie viele Urlaubstage einem Minijobber zustehen, lässt sich wie bei allen Teilzeitkräften auf Basis der wöchentlichen Arbeitstage ermitteln.

Ein Beispiel: Ein Minijobber arbeitet an zwei Vormittagen pro Woche je 4 Stunden. In dem Betrieb wird regelmäßig an 5 Tagen pro Woche von Montag bis Freitag gearbeitet. Den Vollzeitmitarbeitern werden arbeitsvertraglich 30 Urlaubstage pro Jahr gewährt.

Weil der Minijobber an 2 Tagen wöchentlich arbeitet, hat er Anspruch auf 2⁄5 der betriebsüblichen Urlaubstage, in dem Beispiel also 12 Tage Urlaub.

Haben Minijobber Anspruch auf Lohnfortzahlung im Krankheitsfall?

Minijobber haben – genau wie die anderen Arbeitnehmerinnen und Arbeitnehmer – einen Anspruch auf Lohnfortzahlung im Krankheitsfall für bis zu sechs Wochen.

Gelten die Regeln zum Kündigungsschutz auch für Minijobber?

Auch für Minijobber gilt der gesetzliche Kündigungsschutz. Das bedeutet: Die Kündigung eines Minijobbers ist grundsätzlich nach denselben Regeln zu beurteilen wie die Kündigung eines Vollzeitmitarbeiters.

Wenn Sie Rentnerinnen oder Rentner als Minijobber beschäftigen

Auch Personen, die eine Altersrente beziehen, dürfen als Minijobber angestellt werden. Für Rentnerinnen und Rentner gelten die normalen Minijob-Regeln.

Wichtig: Der Hinzuverdienst aus einem Minijob wird nicht auf die Altersrente angerechnet.

Wo sind Minijobber an- und abzumelden?

Als zentrale Stelle für die An- und Abmeldung von Minijobbern sowie für den Einzug der Beiträge fungiert die Minijob-Zentrale. Jeder Minijobber muss hier an- oder abgemeldet werden.

Für alle Minijobber, die über den Jahreswechsel hinaus beschäftigt werden, ist eine sogenannte Jahresmeldung abzugeben. Diese muss spätestens bis zum 15. Februar mit dem Meldegrund 50 elektronisch übermittelt werden.

Unterstützung gibt es hierbei von der Entgeltabrechnungssoftware: Viele Abrechnungsprogramme erstellen die Jahresmeldung für Minijobber automatisch mit der Monatsabrechnung für den Januar.

Was einen Minijob von einer kurzfristigen Beschäftigung unterscheidet

Eine weitere Form der geringfügigen Beschäftigung ist die sogenannte kurzfristige Beschäftigung. Der Unterschied zum Minijob: Bei einem Minijob handelt es sich um eine regelmäßige Beschäftigung, die unbefristet möglich ist. Dagegen ist eine kurzfristige Beschäftigung von vornherein befristet und auf maximal 3 Monate oder 70 Arbeitstage pro Jahr begrenzt. Ein weiterer Unterschied zum Minijob: Für kurzfristig beschäftigte Mitarbeiter gilt keine Verdienstgrenze.

Hauptmerkmal eines Minijobs ist die Verdienstgrenze, bei der kurzfristigen Beschäftigung ist es die Zeitgrenze.

Kurzfristig Beschäftigte dürfen also auch mehr als 538 EUR pro Monat verdienen; dann ist allerdings das Kriterium „Berufsmäßigkeit“ zu prüfen. Eine kurzfristige Beschäftigung ist komplett sozialversicherungsfrei, auch in der Rentenversicherung.

Ein kurzfristig Beschäftigter, der mehr als 538 EUR pro Monat verdient, darf nur dann sozialversicherungsfrei abgerechnet werden, wenn die Tätigkeit als „nicht berufsmäßig“ einzustufen ist. Dieses Kriterium müssen Sie bei kurzfristig Beschäftigten also immer dann prüfen, wenn das Entgelt über der Minijob-Grenze liegt.

Mit „nicht berufsmäßig“ ist gemeint, dass die Tätigkeit für den Beschäftigten „von untergeordneter wirtschaftlicher Bedeutung“ ist.

Als „nicht berufsmäßig“ werden beispielsweise folgende Tätigkeiten eingestuft:

- Aushilfsjob von Rentnerinnen und Rentnern

- Ferienjob von Schülerinnen, Schülern und Studierenden

- Zweitjob, der neben einer sozialversicherungspflichtigen Hauptbeschäftigung ausgeübt wird

- Nebenjob während Kurzarbeit

- Beschäftigung zwischen Abitur und Hochschulstudium

- Beschäftigung zwischen Bachelor- und Masterstudium

Wenn die Beschäftigung dagegen als „berufsmäßig“ gewertet wird, darf sie nur innerhalb der Minijob-Grenze bis 538 EUR Monatsverdienst sozialversicherungsfrei für den Beschäftigten abgerechnet werden. Das ist zum Beispiel der Fall bei einer:

- Beschäftigung zwischen Schulabschluss und Beginn einer Berufsausbildung

- Beschäftigung zwischen Schulabschluss und Beginn eines dualen Studiums

- Beschäftigung zwischen Studienabschluss und dem Start in den Beruf

- Beschäftigung zwischen Schulabschluss und dem Bundesfreiwilligendienst

Auch mit Minijobbern müssen Sie laut Nachweisgesetz alle Vereinbarungen zur Beschäftigung aufschreiben und dem Arbeitnehmer aushändigen. Nutzen Sie dazu die folgende Vorlage.

Legen Sie die üblichen Arbeitszeiten (pro Woche) fest und berechnen Sie mit der folgenden Vorlage die Urlaubstage, die dem Minijobber zustehen.

Dokumentieren Sie die Arbeitsstunden, die der Minijobber für Ihren Betrieb leistet. Nutzen Sie dazu die folgende Vorlage.

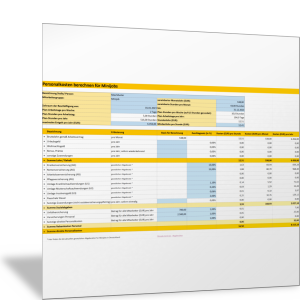

Berechnen Sie die Personalkosten für einen Minijob-Beschäftigten. Maßgeblich sind das vereinbarte Entgelt pro Monat und die pro Monat zu leistenden Arbeitsstunden. In der folgenden Vorlage sind die Abgabesätze für Minijobs hinterlegt, um die Lohnnebenkosten zu berechnen.

Prüfen Sie mit dieser Vorlage, ob die Jahresverdienstgrenze und der Mindestlohn für Ihre Minijobber eingehalten sind. Außerdem berechnen Sie den Personalstundensatz für die entsprechende Arbeitskraft.

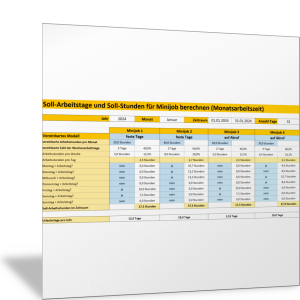

Mit der folgenden Excel-Vorlage legen Sie für Ihren Minijobber fest, welches Arbeitszeitmodell für ihn gilt und welches Entgelt vereinbart ist. Daraus ermitteln Sie:

- Personalkosten

- Urlaubstage

- Arbeitsstunden (mit Berücksichtigung der Feiertage)

- Personalstundensatz

- Einhaltung der Grenzen für geringfügig Beschäftigte