ScheinselbstständigkeitScheinselbstständigkeit erkennen und Folgen abschätzen

- Was versteht man unter Scheinselbstständigkeit?

- Warum sollten Unternehmen die Scheinselbstständigkeit vermeiden?

- Abgrenzung zwischen Selbstständigkeit und Scheinselbstständigkeit

- Beispiel für eine scheinselbstständige Tätigkeit

- Statusfeststellungsverfahren zur Prüfung des Arbeitsverhältnisses möglich

- Sozialversicherungsrechtliche Folgen einer festgestellten Scheinselbstständigkeit

- Steuerrechtliche Folgen der Scheinselbstständigkeit

- Erwirbt ein Scheinselbstständiger Arbeitnehmerrechte?

- 2 Vorlagen im Praxisteil

Was versteht man unter Scheinselbstständigkeit?

In der Praxis kommt es häufig vor, dass Unternehmen mit externen Dienstleistern oder freien Mitarbeitern zusammenarbeiten. Dabei sollte der Arbeitgeber, der den Auftrag vergibt, darauf achten, dass es sich beim Gegenüber um einen „echten Selbstständigen“ handelt.

Wer scheinselbstständig ist, arbeitet auf Basis einer vertraglichen Vereinbarung, die Selbstständigkeit suggeriert. Doch gleichzeitig erfüllt die tatsächliche Zusammenarbeit die Kriterien für ein abhängige Beschäftigung. Ein typischer Fall der Scheinselbstständigkeit ist, dass mit einem „Auftragnehmer“ ein Dienst- oder Werkvertrag abgeschlossen wurde, er aber wie ein normaler Arbeitnehmer in den Betrieb eingegliedert ist. Er ist zum Beispiel gegenüber dem Arbeitgeber weisungsgebunden und hat feste Arbeitszeiten.

Warum sollten Unternehmen die Scheinselbstständigkeit vermeiden?

Stellt sich heraus, dass es sich um einen Scheinselbstständigen handelt, so hat dies unerwünschte Folgen: Dann ist der vermeintlich selbstständige Auftragnehmer als abhängig Beschäftigter einzustufen und somit sozialversicherungspflichtig.

Dem Auftraggeber drohen Nachzahlungen in der Sozialversicherung, die unter Umständen sehr hoch ausfallen können. Eine Folge, die er mit der Beauftragung eines „Selbstständigen“ ja gerade vermeiden wollte.

Deshalb ist es wichtig, dass Sie als Auftraggeber möglichst frühzeitig eine Scheinselbstständigkeit des Auftragnehmers ausschließen.

Abgrenzung zwischen Selbstständigkeit und Scheinselbstständigkeit

Die exakte Abgrenzung zwischen Selbstständigkeit und Scheinselbstständigkeit kann im Einzelfall knifflig sein. Doch es gibt verschiedene Kriterien, mit der Sie die Abgrenzung vornehmen und eine Selbstständigkeit oder Scheinselbstständigkeit prüfen können:

Was für eine selbstständige Tätigkeit spricht:

- Auftragnehmer kann seine Arbeitszeit frei wählen

- Auftragnehmer kann seinen Arbeitsort frei wählen

- Auftragnehmer arbeitet in eigener Betriebsstätte

- keine Weisungsgebundenheit gegenüber dem Auftraggeber

- keine oder nur geringe Einbindung in die Betriebsorganisation des Auftraggebers

- Auftragnehmer arbeitet nicht nur für einen Auftraggeber

- Auftragnehmer trägt eigenes unternehmerisches Risiko

Was für Scheinselbstständigkeit spricht:

- Eingliederung in die Betriebsorganisation des Auftraggebers (wie ein Festangestellter)

- Auftragnehmer arbeitet in den Betriebsräumens des Auftraggebers

- Auftragnehmer nutzt Betriebsausstattung des Auftraggebers

- dauerhafte Tätigkeit nur für einen einzigen Auftraggeber

- Weisungsgebundenheit gegenüber dem Auftraggeber

- Auftraggeber gibt dem Auftragnehmer konkrete Arbeitszeiten vor

- Urlaubszeiten werden mit den Arbeitnehmern des Auftraggebers abgesprochen

Die Kriterien-Liste ist nicht als abschließend zu betrachten. Im Einzelfall können weitere Faktoren dazukommen, die für oder gegen eine Scheinselbstständigkeit sprechen.

Im Zweifel hilft das Statusfeststellungsverfahren

Sind einige wenige Indizien für eine Scheinselbstständigkeit gegeben, heißt das nicht zwangsläufig, dass von Scheinselbstständigkeit auszugehen ist. Entscheidend ist das Gesamtbild der Zusammenarbeit. Im Zweifel kann ein sogenanntes Statusfeststellungsverfahren bei der Deutschen Rentenversicherung Bund helfen und für Klarheit sorgen.

Beispiel für eine scheinselbstständige Tätigkeit

Wichtig: Für die sozialversicherungspflichtige Beurteilung einer Tätigkeit kommt es in erster Linie nicht auf die Bezeichnung des Vertragsverhältnisses an, sondern darauf, wie die Zusammenarbeit tatsächlich abläuft.

Ein Beispiel: Firma A stellt einen externen IT-Dienstleister auf Basis eines „Dienstvertrags“ an. Im Vertrag wird der Dienstleister als „Auftragnehmer“ bezeichnet. Der IT-Dienstleister bekommt ein eigenes Büro am Betriebssitz der Firma A. Der Dienstleister ist ausschließlich für die Firma A tätig und dort weitestgehend in die betriebliche Organisation eingegliedert.

Unter anderem gibt ihm die Firma A feste Arbeitszeiten vor und er plant seinen Jahresurlaub in Absprache mit den festangestellten Kolleginnen und Kollegen. Der Leiter der Abteilung, für die der IT-Dienstleister arbeitet, erteilt diesem regelmäßig Weisungen. In diesem Fall sprechen diverse Kriterien dafür, den Dienstleister als Scheinselbstständigen einzustufen, obwohl das Vertragsverhältnis als „Dienstvertrag“ bezeichnet wurde.

Das bedeutet: Wird eine Zusammenarbeit beispielsweise als „Werkvertrag“, „Dienstvertrag“ oder als „Vertrag über freie Mitarbeit“ deklariert, schließt das eine Scheinselbstständigkeit des Auftragnehmers nicht automatisch aus.

Statusfeststellungsverfahren zur Prüfung des Arbeitsverhältnisses möglich

Wenn unklar ist, ob sich um eine selbstständige Tätigkeit oder um eine abhängige Beschäftigung handelt, haben Auftraggeber oder Auftragnehmer (oder beide zusammen) die Möglichkeit, den sozialversicherungsrechtlichen Status in einem sogenannten Statusfeststellungsverfahren bei der Deutschen Rentenversicherung Bund abklären zu lassen.

Falls sich im Statusfeststellungsverfahren herausstellt, dass es sich um eine abhängige Beschäftigung handelt, liegt eine Sozialversicherungspflicht vor. Falls eine Seite mit der Statusfeststellung nicht einverstanden ist, besteht die Möglichkeit, Widerspruch gegen den Statusfeststellungsbescheid einzulegen.

Sozialversicherungsrechtliche Folgen einer festgestellten Scheinselbstständigkeit

Folgen für den Auftraggeber

Abhängige Beschäftigte unterliegen der Gesamtsozialversicherungspflicht. Meldet ein Auftraggeber jemanden nicht als Beschäftigten an, obwohl die Voraussetzungen für eine abhängige Beschäftigung vorliegen, haftet er als Beitragsschuldner gegenüber der Sozialversicherung. Und zwar rückwirkend bis zu vier Jahren nach Ablauf des Kalenderjahrs, in dem die Sozialversicherungsbeiträge fällig geworden sind.

Wurden die Beiträge vorsätzlich vorenthalten, gilt eine Verjährungsfrist von 30 Jahren. In diesen Fällen – bei vorsätzlicher Nichtabführung von Beiträgen – kommt sogar eine Strafbarkeit gemäß § 266a Strafgesetzbuch in Betracht.

Folgen für den Auftragnehmer

Wird eine Scheinselbstständigkeit nachgewiesen, erhält der Auftragnehmer den Status eines sozialversicherungspflichtigen Beschäftigten. Der Auftragnehmer haftet für nicht abgeführte Sozialversicherungsbeiträge maximal drei Monate rückwirkend.

Steuerrechtliche Folgen der Scheinselbstständigkeit

Die steuerrechtliche Beurteilung eines Scheinselbstständigen ist separat vorzunehmen. Er kann aus steuerlicher Sicht entweder (weiterhin) als Unternehmer oder als Arbeitnehmer eingestuft werden.

Wird der Scheinselbstständige steuerlich als Arbeitnehmer beurteilt, kann und muss der Auftraggeber die zu Unrecht an den Auftragnehmer gezahlte Umsatzsteuer zurückfordern. Außerdem wird eine Korrektur der Umsatzsteuererklärung und der Umsatzsteuervoranmeldung notwendig.

Bei einer steuerrechtlich festgestellten Arbeitnehmereigenschaft kann das Finanzamt bis zu vier Jahre rückwirkend Lohnsteuer einfordern. Zusätzlich werden Säumniszuschläge fällig.

Erwirbt ein Scheinselbstständiger Arbeitnehmerrechte?

Ob ein Scheinselbstständiger neben seinem Status als sozialversicherungspflichtigem Beschäftigten auch arbeitsrechtlich als Arbeitnehmer zu werten ist, muss getrennt betrachtet und entschieden werden.

Die Feststellung der Scheinselbstständigkeit führt nicht automatisch dazu, dass der Betroffene auch die üblichen Arbeitnehmerrechte hat. Allerdings hat jemand, dessen Status als sozialversicherungsrechtlicher Beschäftigter offiziell festgestellt wird, die Möglichkeit, arbeitsrechtliche Ansprüche gegenüber dem Arbeitgeber geltend zu machen und gegebenenfalls einzuklagen.

Die Entscheidung, ob der Scheinselbstständige „normale Arbeitnehmerrechte“ wie bezahlten Urlaub, Lohnfortzahlung im Krankheitsfall oder Kündigungsschutz beanspruchen kann, muss im Zweifel das zuständige Gericht treffen.

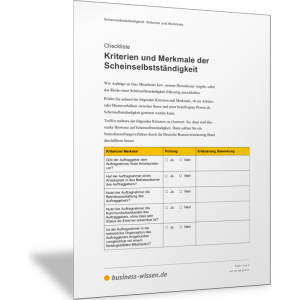

Prüfen Sie mithilfe der folgenden Checkliste, ob bei der Zusammenarbeit mit einem externen Dienstleister oder einem freien Mitarbeiter Scheinselbstständigkeit vorliegt. Beschreiben Sie anhand der genannten Kriterien und Merkmale die Art der Zusammenarbeit. Treffen viele der Kriterien zu, ist die Gefahr groß, dass bei einer Betriebsprüfung eine Scheinselbstständigkeit festgestellt wird.

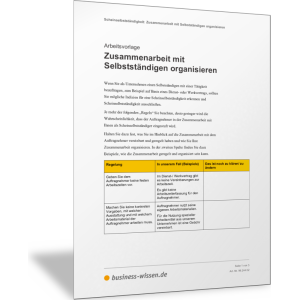

Stellen Sie sicher, dass die Zusammenarbeit mit einem selbstständigen Auftragnehmer so geregelt und organisiert ist, dass keines der Merkmale von Scheinselbstständigkeit erfüllt ist. In der folgenden Vorlage finden Sie dazu die einzelnen Regeln, die Sie beachten müssen. Darin sind mögliche Formen, wie Sie die Zusammenarbeit gestalten können, benannt. Prüfen Sie, welche davon Sie bereits nutzen und was Sie gegebenenfalls ändern müssen.