BeteiligungscontrollingWie sich Beteiligungsgewinne auf die Steuer auswirken

Steuerliche Aspekte von Beteiligungsgewinnen

Beteiligungen an anderen Unternehmen haben teilweise erhebliche Auswirkungen auf die Steuerzahlungen, die das Mutterunternehmen leisten muss. Steuern ergeben sich:

- durch die Ausschüttung von Gewinnen oder Dividenden vom Tochterunternehmen an das Mutterunternehmen

- beim Verkauf der Beteiligung

Dementsprechend kann der Gewinn vor Steuern erheblich vom Gewinn nach Steuern abweichen. Das kann – je nach steuerlicher Situation des Mutterunternehmens – die Entscheidung beeinflussen, ob eine Beteiligung gekauft, behalten oder verkauft wird. Außerdem ergeben sich dadurch unterschiedliche Möglichkeiten zur Finanzierung und zur Verrechnung von Leistungen zwischen Mutter- und Tochterunternehmen.

Einflüsse durch Gesellschaftsform des Mutterunternehmens

Die Steuer, die jeweils anfällt, unterscheidet sich unter anderem danach, ob es sich beim Mutterunternehmen um eine Kapitalgesellschaft oder eine Personengesellschaft handelt. Da für beide Unternehmensformen unterschiedliche Steuerregelungen gelten, ergeben sich zum Teil große Unterschiede beim Gewinn nach Steuern.

Hinweis

Bitte beachten Sie, dass sich steuerrechtliche Regelungen ändern können und dass im Einzelfall spezielle steuerliche Regelungen gelten, die hier nicht dargestellt sind. Wir können keine Gewähr dafür übernehmen, dass die folgenden Tabellen und die darin berücksichtigten Steuersätze immer aktuell sind. Überprüfen Sie, welche Regelungen und welche Steuersätze für Ihren Fall zutreffen.

Ermitteln Sie die Gewinne der Unternehmensbeteiligungen für die im Folgenden dargestellten Fälle und mithilfe der jeweiligen Excel-Vorlage.

- Prüfen Sie die jeweiligen steuerlichen Auswirkungen für Ihr Unternehmen als Muttergesellschaft.

- Welche Schlussfolgerungen können Sie daraus ziehen?

Gewinnberechnung bei Kapitalgesellschaften als Muttergesellschaft

Was das Tochterunternehmen von seinem Gewinn an das Mutterunternehmen als Gewinnbeteiligung ausschüttet, ist für das Mutterunternehmen der Gewinn vor Steuer. Mit den folgenden Excel-Vorlagen berechnen Sie daraus den Gewinn nach Steuern, wobei hier die Regelungen für Kapitalgesellschaften berücksichtigt sind. (Die entsprechenden Vorlagen für Personengesellschaften finden Sie anschließend.)

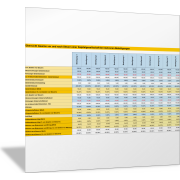

Wenn das Mutterunternehmen eine Kapitalgesellschaft ist und es mehrere Beteiligungen hat, gibt die folgende Excel-Tabelle eine Übersicht über alle Beteiligungen mit:

- Gewinnauszahlungen vor Steuern

- Höhe der Gewerbesteuer

- Höhe der Körperschaftssteuer

- Höhe des Solidaritätszuschlags

- gesamte Steuer

- Gewinn nach Steuern

- Anteil am Gewinn vor Steuern

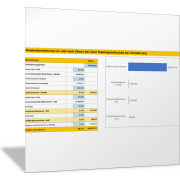

Falls das Mutterunternehmen als Kapitalgesellschaft die Beteiligung an einem Tochterunternehmen verkauft und dadurch ein Veräußerungsgewinn entsteht, kann der Gewinn vor mit dem Gewinn nach Steuer mit folgender Tabelle verglichen werden.

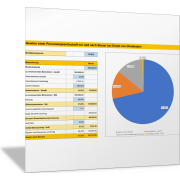

Steuerberechnungen bei Personengesellschaften als Muttergesellschaft

Auch hier gilt: Was das Tochterunternehmen von seinem Gewinn an das Mutterunternehmen als Gewinnbeteiligung ausschüttet, ist für das Mutterunternehmen der Gewinn vor Steuer. Mit den folgenden Excel-Vorlagen berechnen Sie daraus den Gewinn nach Steuern. Hier sind die Regelungen für Personengesellschaften berücksichtigt.

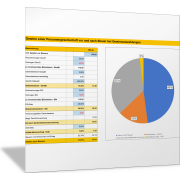

Falls das Mutterunternehmen als Personengesellschaft die Beteiligung an einem Tochterunternehmen verkauft und dadurch ein Veräußerungsgewinn entsteht, kann der Gewinn vor mit dem Gewinn nach Steuer mit folgender Tabelle verglichen werden.