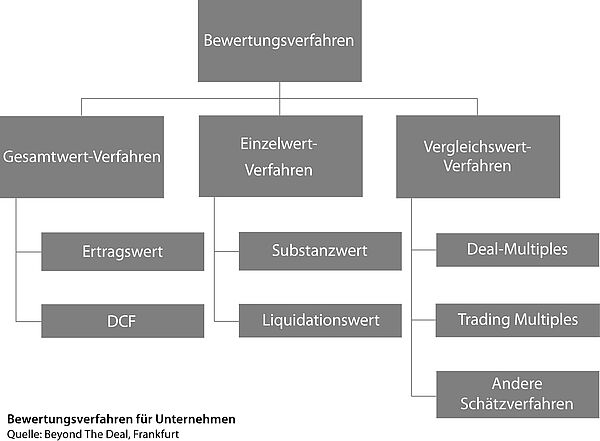

UnternehmensbewertungUnternehmenswert berechnen – die Verfahren im Überblick

Unternehmenswerte sind subjektive Wertspannen

Die korrekte Ermittlung des Unternehmenswerts ist das Herzstück jeder Transaktion, in der Firmen oder Firmenteile den Besitzer wechseln. Dabei gilt: Den einen korrekten Unternehmenswert gibt es nicht. Firmenwerte sind stets subjektive Wertspannen. Das heißt, sie sind abhängig von den Ansichten des Verkäufers und den strategischen oder synergistischen Erwartungen eines potenziellen Käufers.

Die Ansichten der Käufer und Verkäufer können sich im Verlauf des Transaktionsprozesses ändern. So weichen zum Beispiel die Wertvorstellungen vor Beginn der Due Diligence Prüfung häufig stark vom finalen Angebot nach deren Durchführung ab. Worin sind nun aber die Unterschiede der Bewertungen begründet und wie ermittelt man den Unternehmenswert?

Unternehmensbewertung nach Vergleichswertverfahren

Sogenannte Multiples sind eine einfache und schnelle Methode, den Unternehmenswert zu schätzen. Diese Methode birgt jedoch eine hohe Fehleranfälligkeit, denn sie arbeitet mit Mittelwerten.

Ob der Wert des eigenen Unternehmens dem der in der Stichprobe erhobenen Unternehmen nahekommt oder aufgrund seines individuellen Geschäftsbetriebs werthaltiger oder weniger werthaltig als der Durchschnitt ist, bleibt hierbei offen. Dennoch geben Multiple-Verfahren eine gute erste Indikation über den ungefähren Wert.

Unternehmer sind oft der Meinung, ihr über viele Jahre aufgebautes Geschäft sei viel mehr wert. Im Verkaufsprozess gilt jedoch stets: Ein Unternehmen ist nur so viel wert, wie ein unabhängiger Dritter dafür bereit ist zu bezahlen. Die Kunst ist folglich, den unabhängigen Dritten zu finden, der einen überdurchschnittlich hohen Preis bezahlt, weil er mit dem Kauf größere Synergien als ein Mitbewerber hätte oder eine strategische Lücke schließen würde.

Unternehmensbewertung mittels Deal Multiples

Bei den sogenannten Deal Multiples werden die Verkaufspreise in Relation zum Umsatz, dem EBIT (Earnings Before Interest and Taxes) oder dem EBITDA (Earnings Before Interest, Taxes and Depriciation) ermittelt. Investoren sprechen daher zum Beispiel von einem Unternehmenswert von zwei Mal Umsatz oder acht Mal EBIT.

Deal Multiples entsprechen aktuellen Marktpreisen für gehandelte Unternehmen in spezifischen Sektoren. Hintergrund ist die Vergleichbarkeit.

Beispiel für Deal Multiples

Stand Oktober 2019 werden Unternehmen mit unter 20 Millionen Euro Umsatz in der Bauindustrie und im Handwerk mit zirka fünf Mal EBIT gehandelt. Pharmaunternehmen der gleichen Größenordnung gehen im Schnitt zu zirka sieben Mal EBIT über den Tisch.

Alle größeren und kleineren M&A-Transaktionen werden in Datenbanken erfasst und von Finanzdienstleistern zum Kauf angeboten. Man findet jedoch auch frei zugängliche Angaben im Internet oder kann bei M&A-Beratern aktuelle Bewertungen erfragen.

Börsen-Multiples für große, notierte Unternehmen können stark von denen für kleine (Small-Caps) und mittelgroße (Mid-Caps) abweichen. Sie sollten nicht als Referenzwerte für kleinere Transaktionen herangezogen werden, denn: Bei kleinen Unternehmen werden die Geschäftsrisiken – auch aufgrund einer geringeren Transparenz – höher bewertet und Skaleneffekte fehlen.

Formel zur Schätzung des Unternehmenswerts

Nehmen Sie den um Sondereffekte bereinigten durchschnittlichen Umsatz der letzten drei Jahre beziehungsweise den Durchschnitt des EBIT der letzten drei Jahre und multiplizieren diesen mit den jeweiligen aktuellen Deal Multiples für Umsatz beziehungsweise EBIT. Ihr geschätzter Unternehmenswert liegt dann innerhalb dieser sich ergebenden Preisspannen.

Unternehmensbewertung mittels Trading Multiples

Bei den Trading Multiples werden Finanzkennzahlen von möglichst ähnlichen, aber börsennotierten Unternehmen im selben Sektor und mit möglichst ähnlicher Finanzstruktur verglichen, um den Mittelwert einer Bezugsgröße zu bestimmen; zum Beispiel der EBIT-Marge.

Mit diesem Mittelwert kann man dann aufgrund des Börsenwertes Rückschlüsse auf den Wert einer nicht-börsen-notierten Gesellschaft ziehen; der Multiplikator entspricht dann dem Unternehmenswert an der Börse dividiert durch die Bezugsgröße. Werden an der Börse beispielsweise Textil-Unternehmen mit einem durchschnittlichen EBIT-Multiple von acht Mal gehandelt, dann kann man diese Zahl auch für die Bewertung eines großen, nicht börsen-notierten Textil-Unternehmens heranziehen, das verkauft werden soll.

Wem Annäherungen aufgrund von Marktwerten nicht ausreichen, der kann sich seinem Unternehmenswert auch über andere Bewertungsverfahren nähern.

Unternehmensbewertung nach Einzelwertverfahren

Einzelwertverfahren gehen von der Auflösung eines Unternehmens aus (Liquidationswert) und bewerten alle vorhandenen Vermögensgegenstände. Sie beantworten die Frage: Was bekomme ich in der Summe für die einzelnen „Assets“ des Inventars (zum Beispiel gebrauchte Maschinen, Grundstücke, Gebäude) meines Unternehmens, wenn ich diese veräußere?

Auch Marken oder Kundenlisten können verkauft und hinzugezählt werden. Bei dieser Betrachtung werden die Ablösungsbeträge für vorhandene Verbindlichkeiten sowie die Liquidationskosten abgezogen.

Eine solche Berechnung ist einfach nachvollziehbar und kann von jedem selbst durchgeführt werden, insofern man realistische Verkaufswerte für das Inventar ermitteln kann. Oft werden beim Einzelwertverfahren Liquidationsbetrachtungen gemacht, um entscheiden zu können, ob der oder die Eigner das Gesamtunternehmen zu einem gebotenen Preis verkaufen sollten oder einen höheren Gewinn erzielen könnten, wenn sie das Unternehmen selbst zerschlagen.

Wiederbeschaffungsrechnung als Entscheidungshilfe

Auch Wiederbeschaffungsrechnungen werden zu Vergleichszwecken und als Entscheidungshilfe bei „Make or Buy“-Investitionen herangezogen; zum Beispiel das Errichten einer Produktionsanlage auf der grünen Wiese. Oft hinken diese Vergleiche jedoch, da sich gewisse „Gegenstände“ nur schwer monetär schätzen lassen. So zum Beispiel das Erreichen der behördlichen Genehmigungen, die zeitliche Dauer der Errichtung und Einrichtung der Produktion oder der Aufbau immaterieller Vermögensgegenstände. Daher sollten solche Berechnungen eher für das Ermitteln von Preisgrenzen angewandt werden als zum Ermitteln von Unternehmenswerten.

Unternehmensbewertung nach dem Gesamtwertverfahren

Wesentlich wichtiger sind in der Bewertungspraxis die Gesamtwertverfahren und hier insbesondere das DCF-Verfahren. Für einen Großteil aller Unternehmenskäufe und -verkäufe dürfte die DCF-Bewertung die geeignetste Methode sein, um eine detaillierte Annäherung für eine Preis- beziehungsweise Wertspanne zu berechnen.

DCF steht für Discounted Cashflow, also für die künftigen Zahlungsströme (Free Cashflows), die anhand spezifisch ermittelter, gewichteter Kapitalkosten abgezinst (diskontiert) werden. Der Free Cashflow entspricht den freien Zahlungsströmen des Unternehmens, der allen Kapitalgebern zusteht. Um den dem Anteilseigner zustehenden Unternehmenswert zu berechnen, werden hiervon die Finanzverbindlichkeiten abgezogen.

Für das Modellieren der DCF wird ein Business-Plan entwickelt, das heißt, es werden für eine Zeitspanne von fünf bis zehn Jahren die Umsätze und Kosten geplant und die jährlichen Ergebnisse (EBIT) ermittelt. Für die Cashflows werden schließlich vom EBIT die Unternehmenssteuern, Investitionen in Sachanlagen (CAPEX), Erhöhungen des Umlaufvermögens (Working Capital) abgezogen und die Abschreibungen und Minderungen des Umlaufvermögens hinzuaddiert. Auch für die Periode nach der Planung (also zum Beispiel zehn Jahre) wird ein Wert bestimmt, denn man geht bei DCF-Verfahren von einer Unternehmensfortführung aus. Der Fortführungswert (Terminal Value) macht oft einen hohen Anteil des ermittelten Gesamtwerts aus: Über 50 Prozent sind keine Seltenheit.

Den Fortführungswert ermitteln

Es gibt mehrere Methoden, den Fortführungswert beziehungsweise den Terminal Value zu bestimmen:

- über sogenannte Exit-Multiples (EBIT oder EBITDA-Multiples bei Annahme eines Verkaufs des Unternehmens nach der Planungsperiode)

- über eine konstante Wachstumsformel

Letztlich werden die Cashflows und der Terminal Value mit dem spezifisch ermittelten Diskontierungssatz – den durchschnittlichen, gewichteten Kapitalkosten (WACC, Weighted Average Working Capital) – auf den aktuellen Bewertungsstichtag abgezinst.

Die Modellierung von umfassenden DCFs kann sehr komplex werden. Ohne ausreichend Erfahrung und Vorkenntnisse sollte man sich an DCF-Berechnungen nicht selbst versuchen; stattdessen sollten DCFs von Spezialisten erstellt werden. Diese werden das Bewertungsobjekt zuerst abgrenzen, die Vergangenheit und die aktuelle Lage analysieren sowie die Entwicklung des Unternehmens und des Marktumfelds prognostizieren.

Danach entwickeln sie die Cashflows und ermitteln mittels der geschätzten Faktoren (zum Beispiel des WACC) eine Wertspanne. DCF-Berechnungen liegen viele Annahmen zugrunde, weshalb Erfahrung, Objektivität und Kenntnis des M&A-Marktes für eine valide Wertermittlung unerlässlich sind.

Unternehmensbewertung nach dem Ertragswertverfahren

Auch das Ertragswertverfahren berücksichtigt künftige Zahlungsströme beziehungsweise den Barwert der künftig den Investoren zufließenden Auszahlungen. Das sind Überschüsse, die beim Fortführen des Unternehmens und beim Veräußern des nicht betriebsnotwendigen Vermögens erwirtschaftet werden.

Hierbei wird für die Modellierung Folgendes angenommen: Das Unternehmen durchläuft keine strategischen Änderungen und es findet eine Vollausschüttung statt.

Das Ertragswertverfahren basiert auf einem Standard des Institutes der Wirtschaftsprüfer (IDW) und findet heute noch immer bei Verschmelzungen anhand der von Wirtschaftsprüfern angefertigten Prüfberichte Anwendung. Es wird primär in Deutschland angewandt; im internationalen Umfeld wird die DCF-Analyse bevorzugt.

Im Idealfall mehrere Bewertungsverfahren nutzen

In der M&A-Praxis haben sich weitgehend das DCF-Verfahren und Multiple-Bewertungen durchgesetzt. Idealerweise wird bei einer Unternehmenstransaktion jedoch nicht nur ein Bewertungsverfahren angewendet.

Es ergibt Sinn, sich dem objektiven Wert mittels Wertspannen, die aus unterschiedlichen Bewertungsmethoden gewonnen wurden, anzunähern. Im Investment-Banking ist daher auch der Einsatz eines sogenannten Football-Fields üblich, das die verschiedenen Wertspannen zeigt; in Anlehnung an die Yards-Linien des Spielfelds im American Football.