SteuerrechtGeschenke an Kunden und Geschäftspartner – steuerrechtliche Regelungen

Wann sind Geschenke steuerabzugsfähig?

Geschenke an Kunden und Geschäftspartner sind als Betriebsausgabe steuerabzugsfähig, wenn die Kosten dafür die Freigrenze von 35 EUR pro Person und Jahr nicht überschreiten.

Zusätzlich müssen die Zahlungsbelege aufbewahrt werden und mit dem Namen des Beschenkten und dem Anlass versehen werden.

Damit Ihr Geschäftspartner sich nicht um die Besteuerung kümmern muss, können Sie das Präsent pauschal mit 30 Prozent selbst versteuern.

Abzug als Betriebsausgabe

Damit der Schenkende die Aufwendungen für ein Geschenk als Betriebsausgabe steuerlich geltend machen kann, müssen die folgenden Voraussetzungen erfüllt sein.

Betriebliche Veranlassung

Geschenke an Geschäftspartner müssen betrieblich veranlasst sein. Das bedeutet, dass man für das Geschenk keine bestimmte Leistung des Empfängers erwartet (§ 516 Abs. 1 BGB). Das Präsent soll Geschäftsbeziehungen zwischen den Partnern stärken.

Neben beruflichen Anlässen, wie ein Firmenjubiläum, kann es sich auch um private Ereignisse handeln – Geburtstag, Hochzeit, Geburt eines Kindes. Übliche Geschenke für solche Anlässe sind Blumen, Bücher, Wein, Geschenkkörbe oder Eintrittskarten.

Freigrenze von 35 Euro

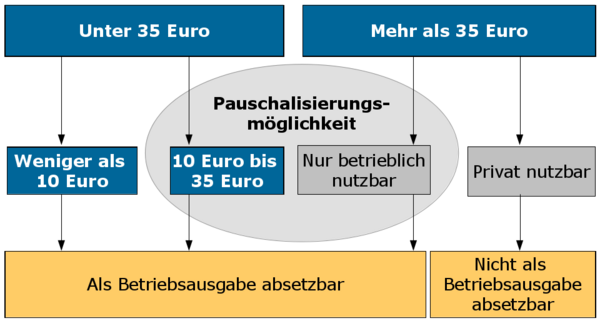

Die Kosten für Geschenke an Geschäftspartner dürfen 35 Euro pro Person pro Jahr nicht überschreiten. Ist diese Freigrenze überschritten, können die gesamten Kosten nicht als Betriebsausgabe steuerlich geltend gemacht werden (§ 4 Abs. 5 EStG).

Eine Ausnahme bilden Geschenke, die ausschließlich beruflich genutzt werden können, wie beispielsweise Spezialwerkzeug für einen Handwerker. Die Kosten können in diesem Fall 35 Euro überschreiten und sind dennoch steuerlich abzugsfähig.

Wann ein Geschenk als Betriebsausgabe gilt

(1) Ein umsatzsteuerpflichtiger Unternehmer schenkt seinem Geschäftspartner zur Geburt des ersten Kindes einen Geschenkkorb. Die Anschaffungskosten dafür liegen bei 33,50 EUR (inkl. USt.). Kosten für dieses Geschenk kann der Schenkende beim Finanzamt als Betriebsausgabe geltend machen.

(2) Ein umsatzsteuerpflichtiger Unternehmer schenkt seiner Geschäftspartnerin zum 40. Geburtstag Eintrittskarten für das örtliche Museum und einen Blumenstrauß. Die Anschaffungskosten betragen 39,90 EUR (inkl. USt.). Die Kosten für diese Geschenke sind als Betriebsausgabe abzugsfähig, da der Nettobetrag, 33,52 EUR, unterhalb der 35-Euro-Grenze liegt.

(3) Ein Gewerbetreibender, der nicht zum Vorsteuerabzug berechtigt ist, schenkt einem Kunden eine Eintrittskarte für das nächste Heimspiel des örtlichen Fußballvereins im Wert von 36,50 EUR (inkl. USt.). Da er den Bruttobetrag inklusive Umsatzsteuer berücksichtigen muss und diese über 35 EUR liegen, kann er die gesamten Kosten nicht als Betriebsausgabe angeben.

Der Betrag von 35 Euro gilt als Nettobetrag, außer für Kleinunternehmen, hier gilt er als Bruttobetrag. Versand- und Verpackungskosten werden dabei nicht berücksichtigt und können nicht steuerlich geltend gemacht werden.

Buchführung

Aufwendungen für Geschenke müssen einzeln, getrennt von sonstigen Betriebsausgaben und zeitnah aufgezeichnet werden. Die Aufzeichnung muss auf einem besonderen Konto oder in einer besonderen Spalte der Buchführung erfolgen.

Belegablage allein genügt nicht. Möglich ist es, eine Liste zu führen, an die die Zahlungsbelege mit Namen des Beschenkten und dem Anlass geheftet werden.

Ausgaben für Geschenke pauschalisieren

Rechtlich gesehen muss der Schenkende bei einem Geschenkwert ab zehn Euro dem Beschenkten den genauen Wert des Präsentes mitteilen, da das Geschenk als geldwerter Vorteil vom Beschenkten zu versteuern ist.

In der Praxis ist es nicht üblich, mit der Weinflasche eine Rechnung zum Versteuern zu überreichen. Um diese Situation zu umgehen, hat der Schenkende die Möglichkeit zur Pauschalisierung (§ 37b EStG). Damit übernimmt er die Einkommenssteuer des Beschenkten, indem er das Präsent selbst mit pauschal 30 Prozent plus Solidaritätszuschlag und gegebenenfalls Kirchensteuer versteuert und den Beschenkten schriftlich darauf hinweist.

Durch die pauschale Versteuerung schenkt das Unternehmen neben dem eigentlichen Geschenk zusätzlich noch die Einkommenssteuer, die sie für den Beschenkten übernimmt. Das muss bei der Freigrenze berücksichtigt werden. Für die Anerkennung als Betriebsausgabe darf das Geschenk zusammen mit der übernommenen Steuer die Freigrenze von 35 EUR nicht überschreiten. In diesem Fall ist neben dem Geschenk auch die Pauschalsteuer als Betriebsausgabe abziehbar.

Pauschalisierung ist nicht möglich, wenn die Aufwendungen für das einzelne Geschenk oder pro Empfänger und Jahr 10.000 EUR übersteigen.

Bei Geschenken unter zehn Euro handelt es sich um Streuartikel. Diese gelten nicht als Zuwendung und müssen nicht pauschal versteuert werden. Dies gilt auch für Warenproben und Werbeartikel, die in vollem Umfang als Betriebsausgaben abgesetzt werden können.