Bilanzkennzahlen analysieren und interpretierenBilanzkennzahlen zur Kapitalstruktur

Passivseite der Bilanz mit dem Kapital des Unternehmens

Auf der Passivseite der Bilanz geht es um die Herkunft des Kapitals. Dazu wird das Eigenkapital vom Fremdkapital abgegrenzt.

Im Folgenden werden einige wichtige Bilanzkennzahlen der Kapitalstrukturanalyse vorgestellt, die Sie mithilfe der Excel-Vorlagen im Praxisteil (unten) zusammenstellen, berechnen und über einen Zeitverlauf analysieren oder mit anderen Unternehmen vergleichen können.

Eigenkapitalquote

Die Eigenkapitalquote zeigt, wie hoch der Anteil des Eigenkapitals am Gesamtkapital ist. Die Eigenkapitalquote ist ein Indikator für die finanzielle Stabilität des Unternehmens und für die Unabhängigkeit gegenüber Fremdkapitalgebern.

Eine hohe Eigenkapitalquote legt nahe, dass die Unabhängigkeit gegenüber Fremdkapitalgebern größer ist. Des Weiteren verbessert eine hohe Eigenkapitalquote die Kreditwürdigkeit und damit die Möglichkeit, neues Fremdkapital aufzunehmen.

Formel:

Eigenkapitalquote

= Eigenkapital ÷ Gesamtkapital

Eigenkapitalrentabilität

Mit der Eigenkapitalrentabilität wird sichtbar, wie erfolgreich das Eigenkapital genutzt und welcher Gewinn erwirtschaftet wird. Dabei wird die Höhe des Gewinns relativiert und auf die Höhe des Eigenkapitals bezogen.

Die Eigenkapitalrentabilität drückt damit die Verzinsung des Eigenkapitals aus.

Formel:

Eigenkapitalrentabilität

= Gewinn ÷ Eigenkapital

Die Eigenkapitalrentabilität ist wie die Gesamtkapitalrentabilität und der Cashflow eine der Kennzahlen, die die Ertragskraft des Unternehmens sichtbar machen.

Aus Sicht des Eigentümers oder Anteilseigners an einem Unternehmen sollte die Eigenkapitalrentabilität höher ausfallen als die Rendite anderer langfristiger Anlagen, da der Eigentümer ein unternehmerisches Risiko übernimmt. Mit der hohen Eigenkapitalrendite erhalten die Investoren als Eigenkapitalgeber eine Risikoprämie.

Allerdings ist die Kennzahl stark von der jeweiligen Branche abhängig, in der das Unternehmen aktiv ist. Deshalb sollte sie nur mit gleichartigen Unternehmen verglichen oder im Zeitverlauf betrachtet werden.

Wenn die Eigenkapitalrendite steigt, zeigt dies, dass das Unternehmen in seinem Markt erfolgreich agiert. Eine niedrige Rentabilität kann auf überbewertetes Anlagevermögen oder auf unrentabel gebundenes Kapital hinweisen.

Zusammensetzung des Eigenkapitals

Das Eigenkapital kann unter weiteren Gesichtspunkten betrachtet und analysiert werden; zum Beispiel, wie sich das bilanzierte Eigenkapital zusammensetzt. Es kann beinhalten:

- gezeichnetes Kapital

- stille Reserven

- Kapitalrücklagen

- Gewinnrücklagen

Manche Unternehmen „verstecken“ ihren Erfolg in den stillen Reserven oder in Rücklagen. Hohe Beträge in diesen Positionen der Bilanz lassen erkennen, dass das Unternehmen in den vergangenen Jahren erfolgreich gewirtschaftet hat und in Zukunft damit die Mittel und Möglichkeiten hat, größere Investitionen vorzunehmen.

Fremdkapitalquote

Die Fremdkapitalquote ist das Gegenstück zur Eigenkapitalquote. Sie zeigt, wie hoch der Anteil des Fremdkapitals am Gesamtkapital ist.

Eine hohe Fremdkapitalquote signalisiert eine hohe Abhängigkeit von Fremdkapitalgebern und erschwert eine Aufnahme von weiterem Fremdkapital.

Formel:

Fremdkapitalquote

= Fremdkapital ÷ Gesamtkapital

Verschuldungsgrad und Leverage-Effekt

Der Verschuldungsgrad zeigt die Relation von Fremdkapital zu Eigenkapital an und gibt damit Auskunft über die Finanzierungsstruktur. Der Verschuldungsgrad ist eine alternative Kennzahl zur Eigenkapital- und Fremdkapitalquote.

Grundsätzlich gilt: Je höher der Verschuldungsgrad, desto abhängiger ist das Unternehmen von Fremdkapitalgebern.

Formel:

Verschuldungsgrad

= Fremdkapital ÷ Eigenkapital

Deshalb ist ein niedriger Verschuldungsgrad oft erstrebenswert. Allerdings kann er auch ausdrücken, dass das Unternehmen nicht alle Potenziale ausschöpft. Es könnte wirtschaftlich erfolgreicher sein, wenn es (mehr) Fremdkapital einsetzt. Das drückt sich im sogenannten Leverage-Effekt aus.

Leverage-Effekt

Mit Leverage-Effekt wird eine Hebelwirkung bezeichnet. Es kann betriebswirtschaftlich sinnvoll sein, dass ein Unternehmen das Fremdkapital und dessen Anteil am Gesamtkapital erhöht, auch wenn damit der Verschuldungsgrad steigt. Denn wie mit einem Hebel kann das Unternehmen so den Gewinn, die Eigenkapitalrendite und die Rentabilität des Unternehmens erhöhen.

Voraussetzung ist, dass der Fremdkapitalzins geringer ist als die Gesamtkapitalrendite.

Entschuldungsgrad und dynamischer Verschuldungsgrad

Wenn ein Unternehmen Fremdkapital nutzt, muss es dieses innerhalb des vereinbarten Zeitraums zurückbezahlen und den Kredit tilgen und verzinsen (sogenannter Kapitaldienst). Letztlich muss es Tilgung und Zins aus den eigenen Erträgen erwirtschaften.

Die Kennzahlen Entschuldungsgrad und dynamischer Verschuldungsgrad (Kehrwert des Entschuldungsgrads) sind Indikatoren der Schuldentilgungskraft und der Kapitaldienstfähigkeit.

Formeln:

Entschuldungsgrad

= Cashflow ÷ Effektivverschuldung

dynamischer Verschuldungsgrad

= Effektivverschuldung ÷ Cashflow

Das Verhältnis zwischen Cashflow und Effektivverschuldung bringt zum Ausdruck, welcher Prozentsatz der Verschuldung zurückgezahlt werden könnte. Basis der Berechnung sind das Fremdkapital laut Bilanz plus Gewinnausschüttung, minus Sonderposten, Pensionsrückstellungen, Kundenanzahlungen sowie flüssige Mittel.

Der Entschuldungsgrad und der dynamische Verschuldungsgrad zeigen die Verschuldungsfähigkeit und die Entschuldungs- oder Finanzierungskraft eines Unternehmens. Wenn es am Markt erfolgreich ist und einen hohen Cashflow erzielt, ist das ein positives Zeichen an die Kapitalgeber und den Kapitalmarkt. Damit lassen sich die Kapitalkosten senken.

Eigenkapitalquote

Mit der folgenden Excel-Vorlage berechnen Sie die Eigenkapitalquote für Ihr Unternehmen über einen Zeitraum von fünf Jahren. Zudem können Sie die Eigenkapitalquote mit anderen Unternehmen vergleichen und in einem Diagramm abbilden.

Eigenkapitalrentabilität

Der Erfolg des Unternehmens wird oft in Bezug auf das eingesetzte Kapital und damit in der Rentabilität ausgedrückt.

Mit den folgenden Excel-Vorlagen berechnen Sie den Gewinn im Verhältnis zum eingesetzten Eigenkapital Ihres Unternehmens. Das Baumdiagramm in der Vorlage macht sichtbar, wie die einzelnen Kenngrößen und Kennzahlen zusammenspielen.

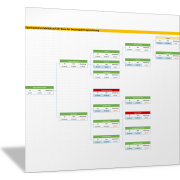

Zusammensetzung des Eigenkapitals

Mit der folgenden Excel-Vorlage wird ermittelt und dargestellt, wie sich das bilanzierte Eigenkapital zusammensetzt.

Fremdkapital

Mit der folgenden Excel-Vorlage berechnen Sie die Fremdkapitalquote für Ihr Unternehmen über einen Zeitraum von fünf Jahren. Zudem können Sie die Fremdkapitalquote mit anderen Unternehmen vergleichen und in einem Diagramm abbilden.

Verschuldungsgrad

Mit der folgenden Excel-Vorlage berechnen Sie den Verschuldungsgrad für Ihr Unternehmen. Sie können den Verlauf der Kennzahl über einen Zeitraum von fünf Jahren darstellen und mit anderen Unternehmen vergleichen. Das Ergebnis wird mit einem Zielwert oder Sollwert in einem Diagramm abgebildet.

Den sogenannten Leverage-Effekt können Sie mit der folgenden Excel-Vorlage ermitteln und sichtbar machen.

Klären Sie dann:

- Wie beurteilen Sie die Kapitalstruktur Ihres Unternehmens?

- Ist das Verhältnis Eigenkapital zu Fremdkapital angemessen?

- Nutzen Sie den Leverage-Effekt?

Entschuldungsgrad und dynamische Verschuldung

Machen Sie mit den folgenden beiden Excel-Vorlagen sichtbar, wie Ihr Unternehmen in der Lage ist, das Fremdkapital zu bedienen und seinem Kapitaldienst nachzukommen.

„Bilanzkennzahlen analysieren und interpretieren“ kaufen.